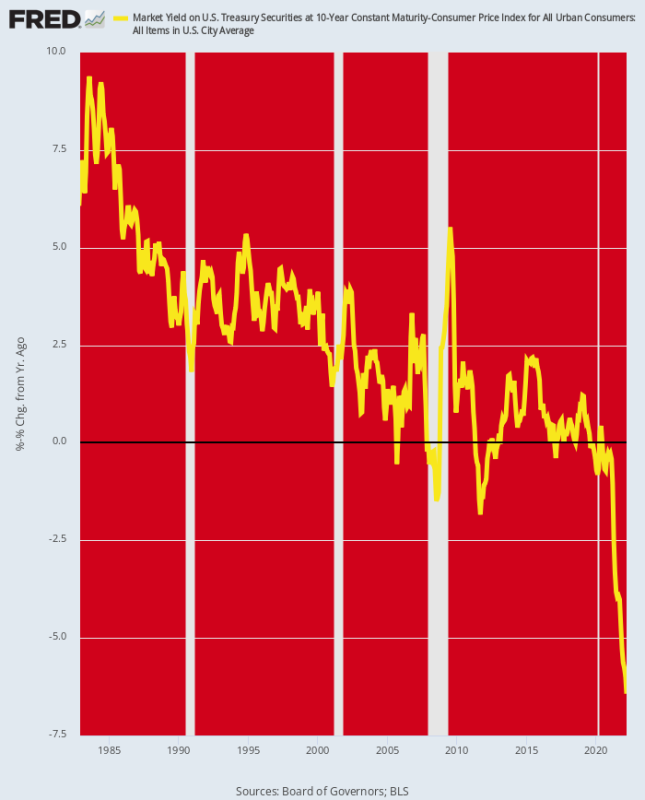

Доходность 10-летних UST перешагнула отметку в 3%. Так что можно подумать, что это признак того, что к облигациям возвращается хоть капля рациональности.

Но не совсем. Это связано с тем, что инфляция растет даже быстрее, чем процентные ставки, а это означает, что реальная доходность по ценным бумагам, являющимся опорой для всей финансовой системы, по-прежнему все глубже падает до отрицательной территории. Таким образом, в конце марта показатель с поправкой на инфляцию (Y/Y CPI) снизился до -6.4% и даже с учетом роста номинальной доходности с тех пор она по-прежнему близка к -6%.

Однако вот в чем дело. В течение последних 40 лет ФРС неуклонно снижала реальную доходность, хотя даже во время застоя печатания денег в 2009–2019 годах реальная доходность вступала в отрицательную зону лишь эпизодически и незначительно.

Но после того, как в марте 2020 года ФРС сняла все ограничения и начала покупать государственный долг на сумму 120 миллиардов долларов в месяц, в яме облигаций обрушилось дно. Реальная доходность упала до невиданного ранее уровня, а это означает, что, если инфляция не упадет внезапно и резко, ФРС по-прежнему сильно отстает от кривой.

Дело в том, что нет никаких шансов остановить инфляцию, если реальная доходность остается глубоко на отрицательной территории. Тем не менее, если номинальная доходность UST поднимется до 5-7% и, таким образом, незначительно войдет в зону положительной реальной доходности, на Уолл-стрит будет бойня, которой никогда прежде не было.

Доходность 10-летних UST с поправкой на инфляцию, 1982–2022 гг.

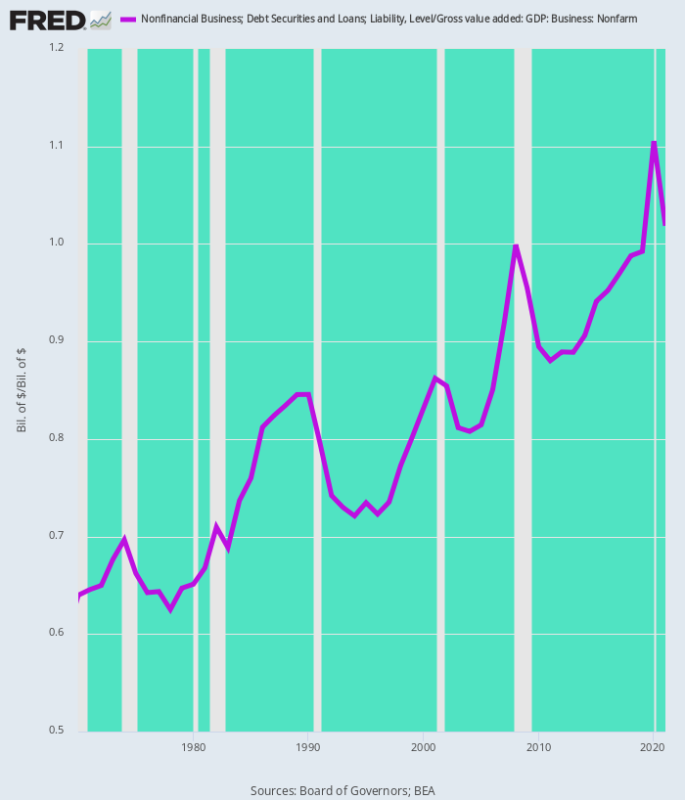

Среди множества секторов, которые пострадают, есть и нефинансовый бизнес. Общий долг в этом секторе в настоящее время составляет Триллион долларов Это на 83% больше по сравнению с уже обременительным уровнем в $10.14 трлн, непогашенным накануне финансового кризиса в четвертом квартале 4 года. 6X выше уровня в 3.1 трлн долларов, существовавшего, когда Алан Гринспен возглавил ФРС в середине 1987 года.

Что еще более важно, долговое бремя по отношению к валовой добавленной стоимости несельскохозяйственного сектора неуклонно росло за последние пять десятилетий. Другими словами, американский бизнес вложил большие деньги.

Долг несельскохозяйственного бизнеса в % от валовой добавленной стоимости бизнеса:

- 1970: 64%;

- 1987 г.: 82%;

- 2000 г.: 83%;

- 2007 г.: 92%;

- 2019 г.: 99%;

- 2021: 102%.

Одним словом, бизнес-сектор (корпоративный и некорпоративный вместе взятые) используется как никогда ранее. Соответственно, когда процентные ставки по срочному долгу удваиваются и утраиваются во время предстоящей борьбы ФРС с инфляцией, влияние на прибыль, денежные потоки и инвестиции будет крайне негативным.

Нефинансовый бизнес-рычаг: долг по сравнению с валовой добавленной стоимостью, 1970–1921 гг.

Не следует сбрасывать со счетов и возможность увеличения процентной ставки до таких огромных величин. Это потому, что, согласно сегодняшнему подтверждению ФРС, мы входим в совершенно новый режим политики. Через несколько месяцев ФРС будет демпинговать 95 млрд долларов США предложения в месяц в ямы облигаций - практически противоположно сокращению предложения на 120 миллиардов долларов в месяц, которое преобладало после марта 2020 года.

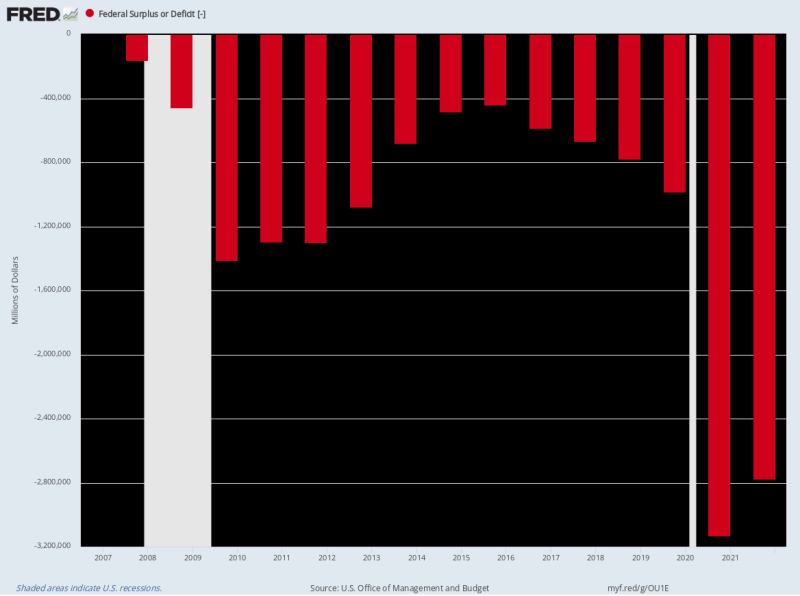

В то же время федеральные потребности в заимствованиях останутся огромными, поскольку структурный дефицит глубоко укоренился в политике. Даже после двухкратного дефицита в размере 3.1 трлн и 2.8 трлн долларов в 2020–2021 финансовом году негативные эмоции едва ослабевают по мере сокращения расходов на Covid.

Таким образом, за период LTM, заканчивающийся в марте, дефицит федерального бюджета составил $ 1.6 трлн и мы не видим никаких признаков того, что в ближайшее время она снизится.

На самом деле, Казначейство США попало в ловушку-22, когда дело доходит до надвигающихся требований по займам. Это связано с тем, что стоимость обслуживания долга будет намного выше по мере роста процентных ставок, в то время как рост доходов будет медленно резко снижаться по сравнению с текущими уровнями, поскольку поворот ФРС к агрессивному ужесточению приведет к остановке экономики, а затем к рецессии.

Например, текущий прогноз чистых процентных расходов OMB на 2022 финансовый год составляет 415 миллиардов долларов, что представляет собой подразумеваемую доходность всего в 1.75% в среднем 23.9 триллиона долларов государственного долга, непогашенного в течение финансового года. Но по мере пролонгации казначейского долга — особенно казначейских векселей и двухлетних векселей — средняя стоимость государственного долга резко возрастет.

К 2024 финансовому году этот рост легко может составить 200 базисных пунктов, что означает, что средневзвешенная стоимость обслуживания долга составит 3.75% на $26 трлн прогнозируемого государственного долга. В свою очередь, это подразумевает 975 млрд долларов США годовых чистых процентных расходов или более чем в два раза превышает оценку текущего финансового года.

Аналогичным образом, OMB прогнозирует рост доходов на 4.6% в следующем году (2023 финансовый год) и снижение расходов на -1.0%. Но мы возьмем на себя обе стороны — особенно смехотворное представление о том, что расходы на самом деле сократятся в преддверии самых напряженных президентских выборов современности.

Короче говоря, дядя Сэм, вероятно, попадет в яму облигаций, по крайней мере, на 2 триллиона долларов в год в новых долговых бумагах в предстоящий период, даже несмотря на то, что ФРС сбрасывает еще 1.2 триллиона долларов в годовом исчислении, поскольку она сокращает свой баланс в расчете на сегодняшнее объявление.

К чему это приводит, так это к возвращению линчевателей по облигациям — возрождению старого синдрома «вытеснения», поскольку облигационные ямы изо всех сил пытаются финансировать 3.2 триллиона долларов государственного долга в год без помощи печатного станка ФРС. В этом контексте, конечно, именно бизнес и ипотечные заемщики получат короткую часть палки.

Конечно, пермабулы, которые по необъяснимым причинам скупали акции после заявления ФРС, заняты созданием новых иллюзий, чтобы убедить себя в невозможном. То есть, что ФРС спроектирует «мягкую посадку».

Не в месяц воскресенья, мы бы сказали!

Это связано с тем, что ничтожные 75 базисных пунктов ставки по фондам ФРС сейчас и 225 базисных пунктов к концу года не смогут сдержать общую инфляцию, которая достигает 9.0%. И особенно когда спрос остывает очень медленно, в то время как большое инфляционное давление все еще накапливается в потоках товаров, PPI и услуг.

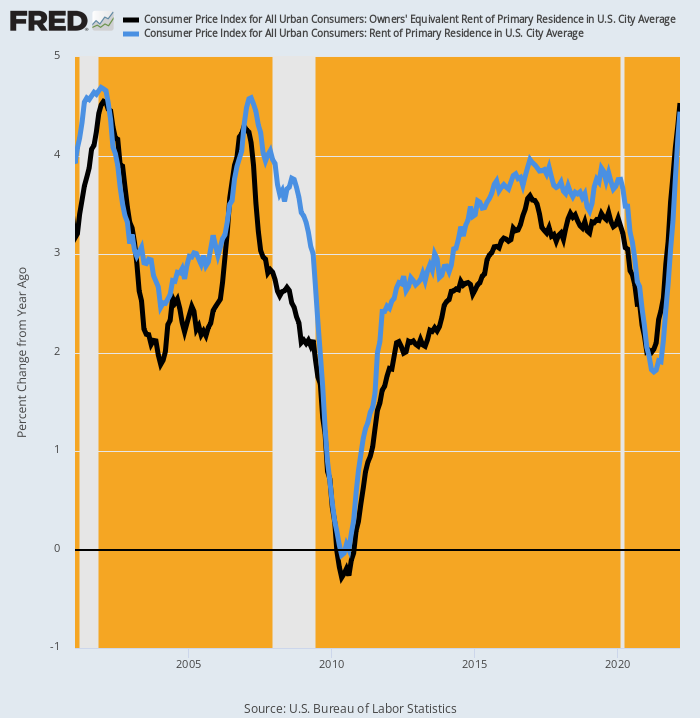

Например, ИПЦ получил временную передышку из-за роста стоимости жилья, на которую приходится 25% веса в общем индексе и 40% в версии ИПЦ с меньшим количеством продуктов питания и энергии. Совсем недавно, в апреле 2021 года, ставка Y/Y упала до 2.0% для OER (эквивалентной арендной платы владельца) и 1.8% для индекса жилья для прямых арендаторов.

Но эти цифры уже достигли 4.5% и 4.4% соответственно, в то время как будущая эскалация, скорее всего, будет намного выше, чем пики 2007 и 2001 годов.

Изменение в годовом исчислении ИПЦ для OER и арендной платы за основное место жительства, 2001–2022 гг.

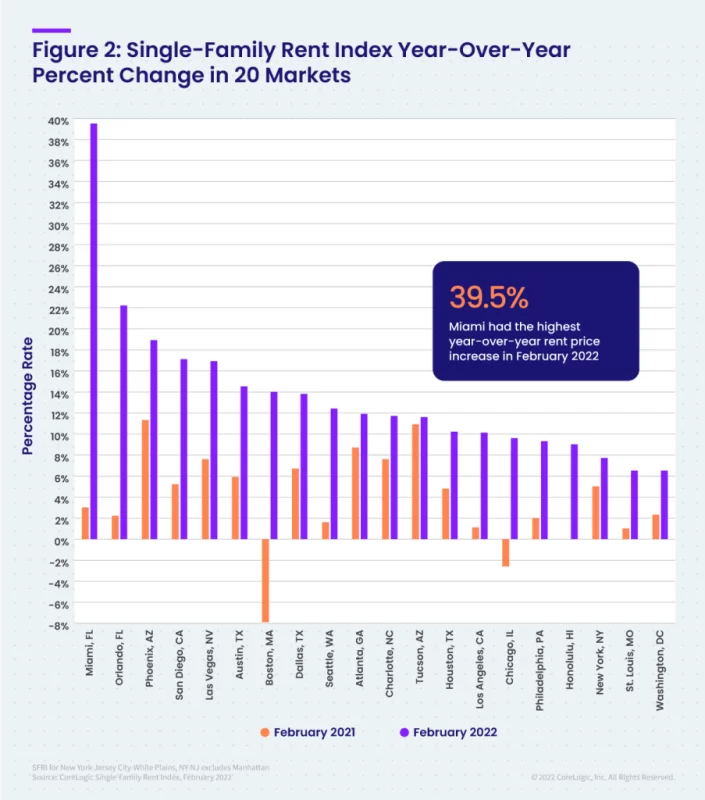

Фактически, индекс арендной платы на одну семью Core Logic вырос на 12-14% в феврале и продолжает расти. И этот прирост был последовательным во всех ценовых категориях.

Более того, темпы эскалации мало что оставляют для воображения. На приведенной ниже диаграмме сравнивается рост в годовом исчислении за февраль 2022 года с показателем за февраль 2021 года для 20 ведущих рынков. В случае некоторых мегаполисов рост был астрономическим.

Изменение темпов роста в годовом исчислении: февраль 2021 г. по сравнению с февралем 2022 г.:

- Майами: 3.2% против 39.5%;

- Орландо: 2.0% против 22.2%;

- Феникс: 11.0% против 18.9%;

- Сан-Диего: 5.2% против 17.1%;

- Лас-Вегас: 7.7% против 16.9%;

- Остин: 6.0% против 14.5%;

- Бостон: -8.0% против +14.0%.

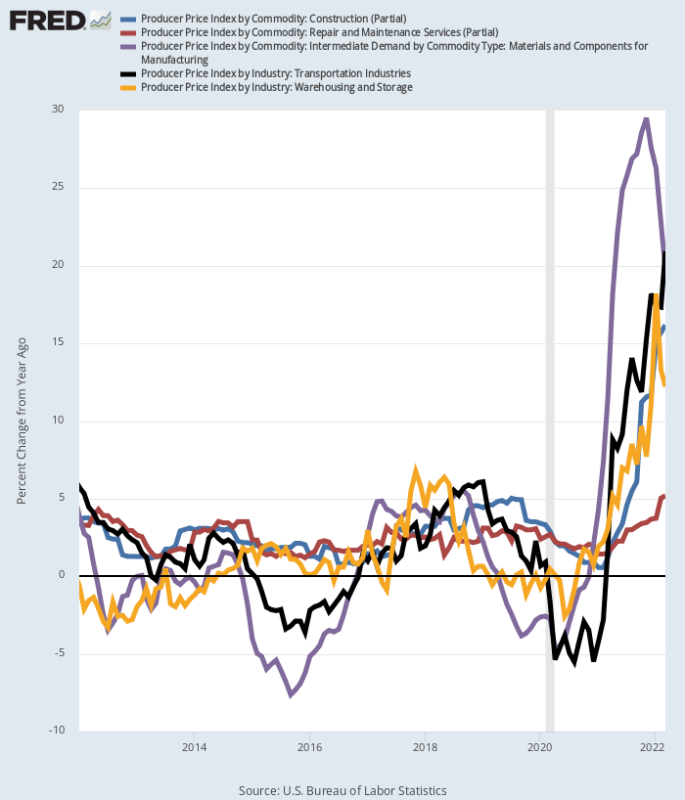

Точно так же по целому ряду отраслей через индекс цен производителей надвигается цунами инфляции. Вот мартовский прирост в годовом исчислении, который зашкаливает по сравнению с более сдержанными темпами прироста, преобладавшими в период с 2012 по 2019 год:

- Транспортные услуги PPI: +20.9%;

- PPI Материалы и компоненты для производства: +19.7%;

- PPI Строительные услуги: +16.2%;

- PPI Складирование и хранение: +12.7%;

- Ремонтно-эксплуатационные услуги PPI: +5.2%.

Прирост в годовом исчислении по отдельным компонентам индекса цен производителей

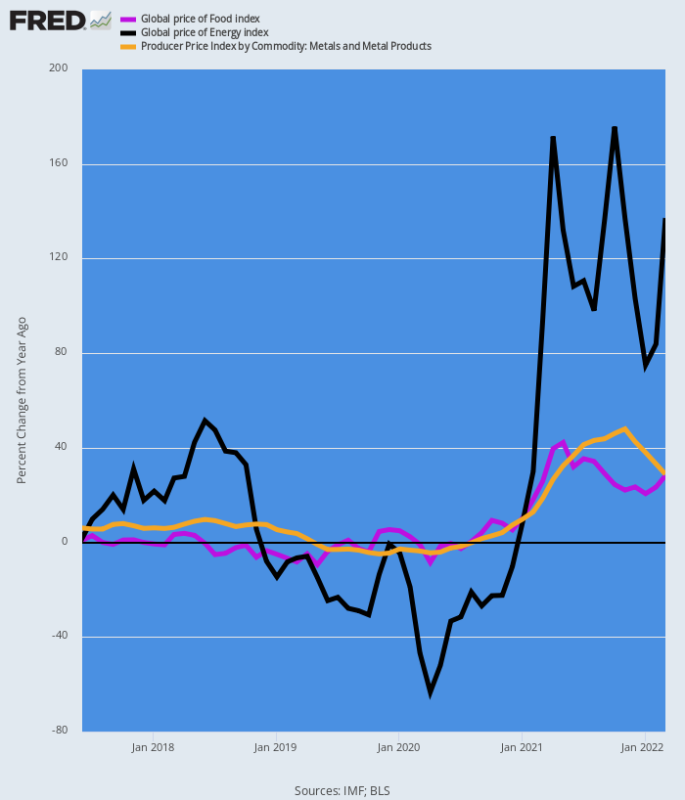

Наконец, индексы цен на сырьевые товары не оставляют ничего для воображения. На приведенном ниже графике показана инфляционная волна Y/Y, которая движется вниз по трубопроводу.

В конце концов, он проложит себе дорогу через цены производителей и войдет в общий ИПЦ, даже если цены на сырьевые товары достигнут пика на текущем уровне, чего они не показывают, учитывая продолжающиеся сбои в перевалочных пунктах энергетики, продовольствия и металлов на Черном море.

Изменение индекса цен на сырьевые товары в годовом исчислении:

- Энергия: +137%;

- Еда: +28%;

- Металлы: +28%;

Изменение цен на сырьевые товары в годовом исчислении

Итак, да, ФРС начала сегодня с повышения ставки по федеральным фондам на 50 базисных пунктов. Но это едва ли первоначальный взнос по сравнению с тем, что потребуется, чтобы справиться с безудержной инфляцией, которая сейчас происходит.

Так что линчеватели по облигациям действительно возвращаются, даже если Уолл-стрит все еще зарывается глубоко в песок.

Переиздано с страница автора.

Опубликовано под Creative Commons Attribution 4.0 Международная лицензия

Для перепечатки установите каноническую ссылку на оригинал. Институт Браунстоуна Статья и Автор.