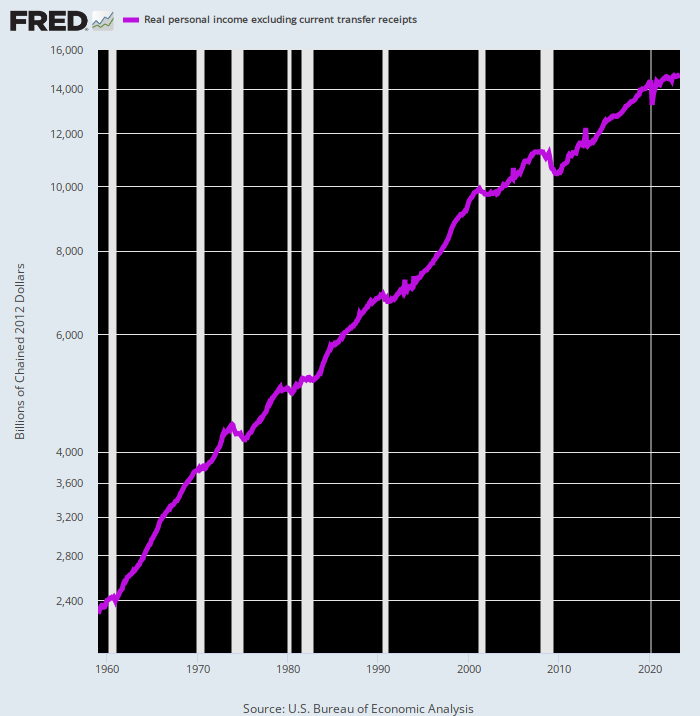

Вот крупнокалиберный дымящийся пистолет. Ряд БЭА для реальных личных доходов за вычетом трансфертных платежей является довольно полезным показателем для объема производства частного рынка до воздействия стимулов Вашингтона и искажений, вызванных трансфертными платежами и государственными заимствованиями. В конце концов, заработанный доход — заработная плата, премии, прибыль, проценты и дивиденды — это платеж факторам производства за выпуск продукции и, следовательно, его взаимный характер.

Долгосрочный тренд окончательно сползает на юг. Фактически, после пика до карантина в феврале 2020 года темпы роста замедлились до 17 процентов 0f своего среднего значения до 2000 года.

Годовой прирост реальных доходов населения за вычетом трансфертных платежей:

- с февраля 1960 г. по февраль 2000 г.: +3.62 процента;

- с февраля 2000 г. по февраль 2020 г.: +2.08%;

- С февраля 2020 г. по май 2023 г.: +0.61 процента.

Не нужно много размышлений, чтобы объяснить эту мрачную тенденцию. Экономика США отягощена долгами, ей также не хватает рабочей силы, она пронизана непродуктивными спекуляциями и финансовыми инжинирингами и нуждается в продуктивных инвестициях. В совокупности этих пагубных сил было более чем достаточно, чтобы замедлить базовый рост экономики США до минимума.

Чтобы быть уверенным, правительство сообщает о несколько более высоком росте реального ВВП, чем умеренная цифра в 0.61 процента, показанная выше. Фактически, за эквивалентный 3.25-летний период между 4 кварталом 2019 г. и 1 кварталом 2023 г. годовой рост реального ВВП составил 1.61 процентов. Это все еще не о чем говорить, но это значительно лучше, чем мизерная прибыль, которую частные производители произвели и заработали со времен пика до пандемии COVID-XNUMX.

Разница, конечно, связана с чудесами учета ВВП. То есть огромные трансфертные платежи от производителей непроизводителям, а также массовые федеральные расходы и займы и их монетизация в печатных станках ФРС действительно приводят к увеличению ВВП в расчетном смысле и на данный момент.

Увы, высокие налоги на производителей сегодня и угроза еще большего налогообложения в будущем для обслуживания растущего государственного долга не являются источником устойчивого роста. Он просто крадет экономические ресурсы из будущего.

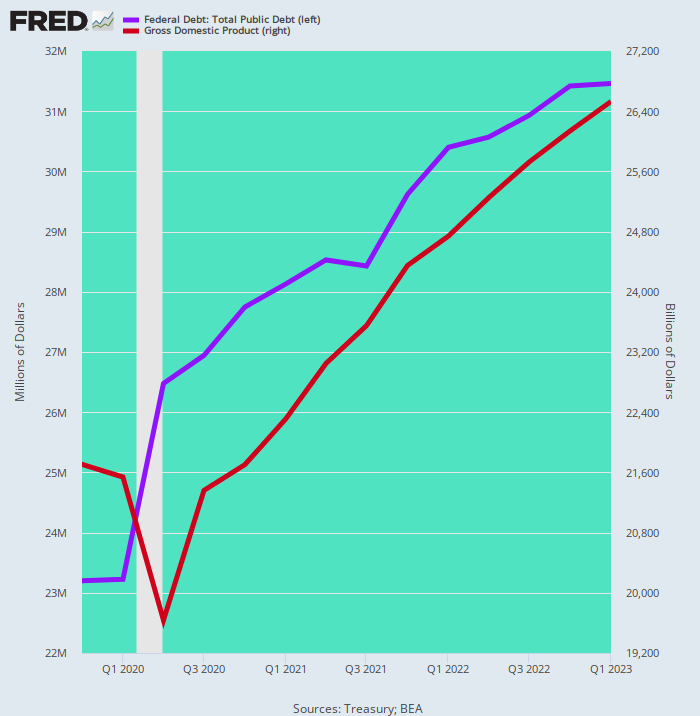

Во избежание сомнений рассмотрите приведенную ниже таблицу. Он показывает, что в период с четвертого квартала 4 года по первый квартал 2019 года государственный долг (синяя линия) увеличился на 1 трлн долларов США — цифра, равная 1.70X прирост номинального ВВП в размере 4.82 трлн долларов (коричневая линия).

Излишне говорить, что вам не нужна логарифмическая линейка или даже счеты, чтобы спроецировать, куда это приведет. Всего через 12 лет при таких темпах роста государственный долг составит 100 миллиардов долларов по сравнению со всего лишь 52 миллиардами долларов ВВП, даже несмотря на резкое увеличение обслуживания долга.

В самом деле, мы не понимаем, как можно удержать средневзвешенную стоимость долга даже на уровне 6 процентов при сценарии, в котором типографии ФРС остаются бездействующими, потому что инфляционная кошка теперь вынута из мешка. То есть при темпах роста государственного долга за последние 3.25 года проценты по государственному долгу, вероятно, достигнут $6 трлн в год в течение следующего десятилетия или около того — цифра, примерно равная общему уровню текущих федеральных расходов.

Короче говоря, задолго до того, как истечет 12 лет, система начнет наклоняться. Даже умеренный рост реального ВВП, зарегистрированный с 4-го квартала 2019 года, не может поддерживать федеральный долг, который буквально стремительно растет с нарастающей скоростью роста.

Изменение государственного долга по отношению к ВВП, 4 кв. 2019 г. – 1 кв. 2023 г.

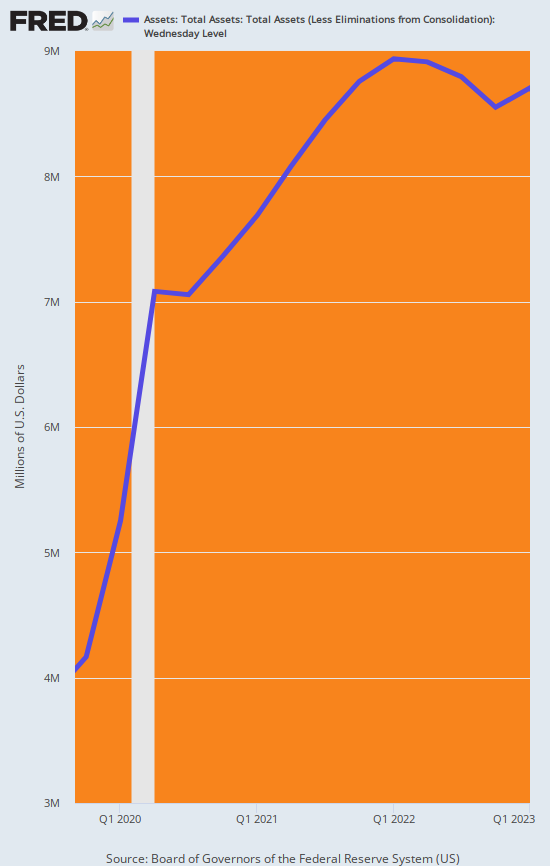

Несомненно, обычные подозреваемые или апологеты фискальной катастрофы Вашингтона посоветуют не волноваться — ФРС напечатает деньги, если потребуется.

Мы бы сказали не так быстро. ФРС загнала себя в адский угол. За тот же 3.25-летний период, когда государственный долг вырос на 8.26 трлн долларов, баланс ФРС вырос на Триллион долларов Это означает, что более 55 процентов этого огромного прироста государственного долга были монетизированы центральным банком.

Излишне говорить, что теперь ФРС, наконец, начала кампанию по сокращению баланса — 95 миллиардов долларов в месяц — до которой еще далеко и много миль. Несмотря на отчаянные надежды Уолл-Стрит, в ближайшие годы не будет разворота к печатанию денег, даже если экономика США погрузится в затяжную стагфляцию.

А это, в свою очередь, означает, что ежегодный дефицит в размере 2-3 триллионов долларов, заложенный в пирог до конца этого десятилетия, волей-неволей придется финансировать в ямах облигаций, а не в печатном станке. Соответственно, средневзвешенная доходность федерального долга неуклонно растет, потому что закон спроса и предложения не отменен.

Баланс Федеральной резервной системы, 4 квартал 2019 года — 1 квартал 2023 года

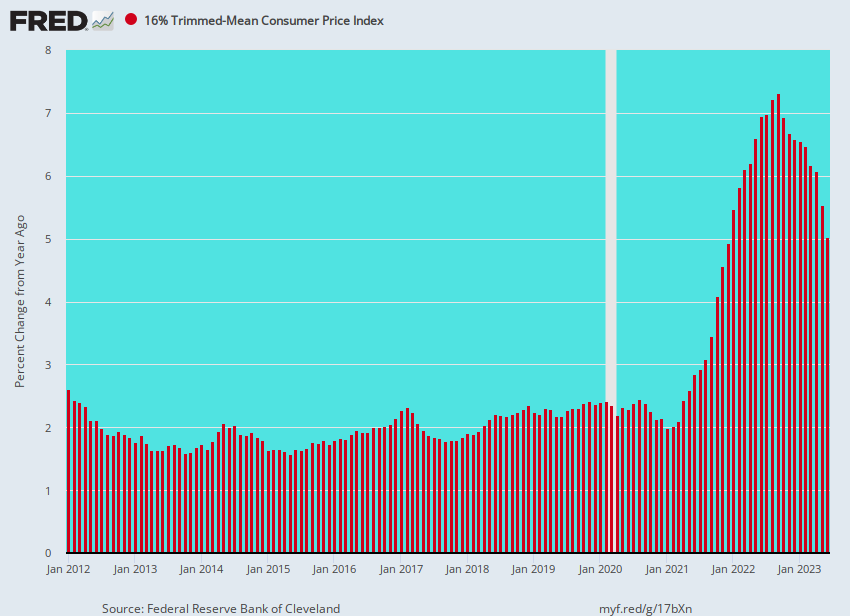

Чтобы не сомневаться, вот текущий уровень истинной базовой инфляции, измеренный 16-процентным усеченным средним ИПЦ. Инфляция по-прежнему составляет 5 процентов, а это означает, что ФРС не сможет возобновить свою кампанию по покупке облигаций в ближайшее время.

Изменение в годовом исчислении усеченного среднего ИПЦ на 16%, 2012–2023 гг.

Опять же, если предполагаемые 25 триллионов долларов нового государственного дефицита в предстоящее десятилетие не будут финансироваться в печатном станке центрального банка, их необходимо будет покрыть из пула частных сбережений.

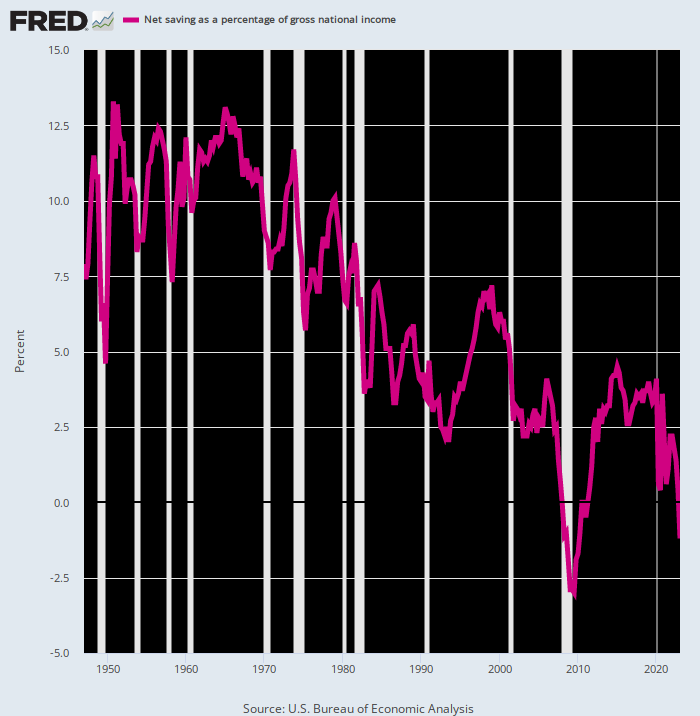

Мы бы пожелали удачи с этим. Сбережения домохозяйств и корпораций иссякли, а государственные учреждения уже поглотили то, что осталось. Таким образом, единственный способ очистить рынки — это резко увеличить доходность и вытеснить частные инвестиции, причем с удвоенной силой.

Чистые национальные сбережения в процентах от национального дохода, 1948–2023 гг.

Репост от автора частная служба

Опубликовано под Creative Commons Attribution 4.0 Международная лицензия

Для перепечатки установите каноническую ссылку на оригинал. Институт Браунстоуна Статья и Автор.